Nouvel emploi et pension complémentaire

Lorsque vous changez d’employeur, l’assureur ou le fonds de pension vous demande ce que vous souhaitez faire des réserves déjà constituées dans le cadre votre plan de pension complémentaire. Sachant qu’il existe plusieurs possibilités, comment opérer le meilleur choix ?

Aujourd’hui, 80 % des salariés qui constituent une pension complémentaire le font sous la forme d’une assurance de groupe d’un assureur, les 20 % restants préférant un fonds de pension. Les grandes entreprises disposent généralement de leur propre fonds de pension. « Là, on observe de grandes différences, remarque Ferdy Van der Borght, expert en avantages sociaux pour les employés. Si on se constitue une pension complémentaire sous forme de fonds de pension, l’assureur ne garantit aucun rendement. Il n’existe que la garantie légale, fixée à 1,75%. » Le niveau des réserves constituées à la date de votre départ peut être influencé par cette garantie. Toutefois, cela pénalise rarement les salariés restés longtemps en service. Les garanties d’un intérêt élevé proposées dans le passé leur ont permis de constituer des réserves importantes.

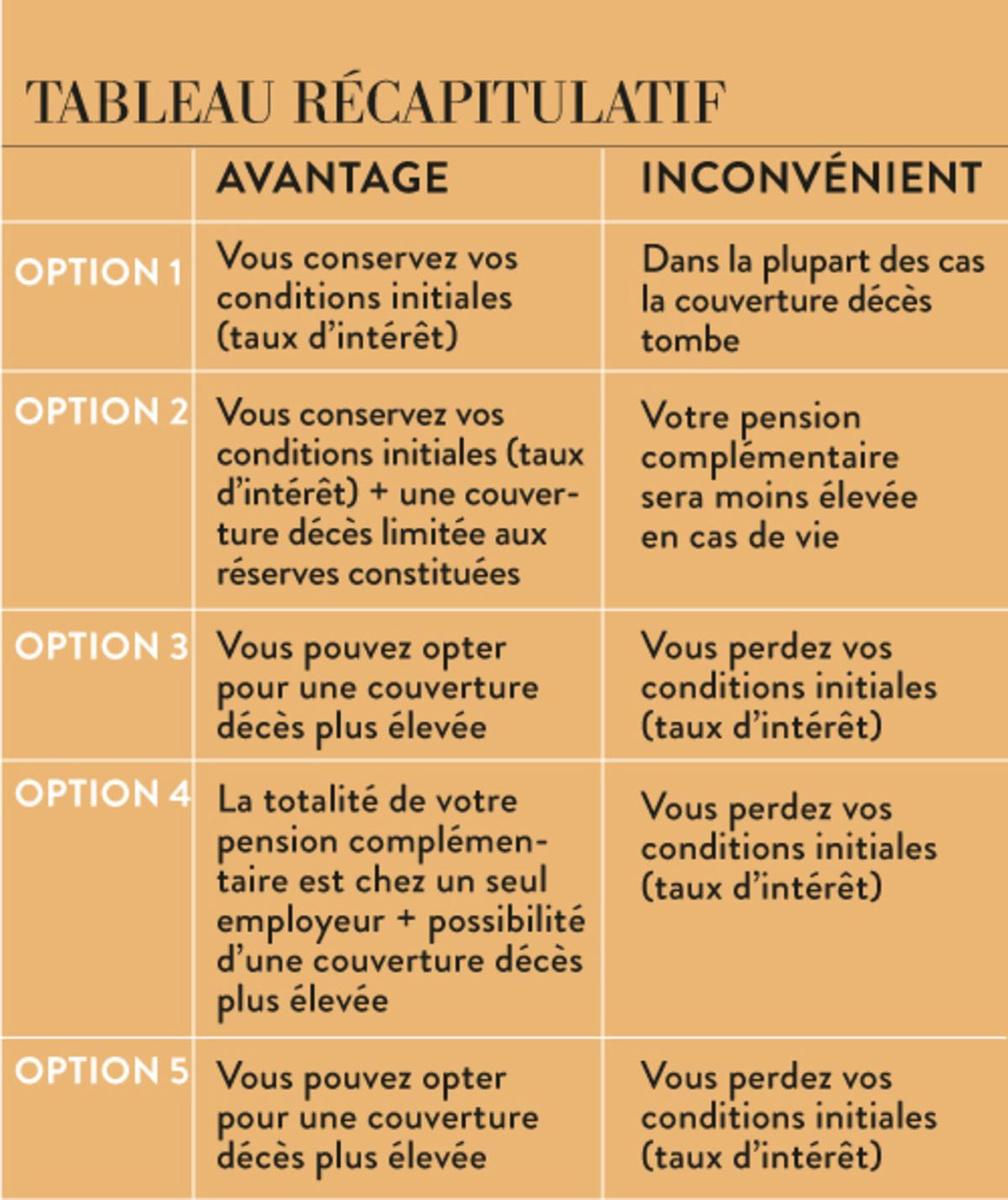

VU LES ANCIENS TAUX, L’OPTION 1 SEMBLE LA PLUS INTÉRESSANTE POUR LES CONTRATS D’AVANT 2010.

Nous nous intéresserons ici aux 80 % de salariés bénéficiant d’une assurance groupe. Et sur ce qu’il advient de leur pension complémentaire lorsqu’ils changent d’emploi. En premier lieu, votre ancien employeur doit, dans les 30 jours et par écrit, signaler votre départ à l’assureur ou au fonds de pension. L’organisme vous enverra un formulaire de sortie avec le détail des réserves constituées. Il demandera ce que vous souhaitez en faire. Se faire verser le montant des réserves constituées est une option qui n’existe plus. Il faut désormais attendre la date de la pension légale (éventuellement anticipée) pour disposer des réserves constituées auprès d’un précédent employeur. Il vous reste donc cinq options, y compris ne pas réagir. Si vous ne répondez pas dans les 30 jours au courrier de l’assureur ou du fonds de pension, vous choisissez automatiquement l’option 1 : vous laissez vos réserves auprès de l’organisme de votre ancien employeur.

OPTION 1 VOUS RESTEZ AUPRÈS DE L’ANCIEN ASSUREUR

« Votre ancien employeur cesse le versement des contributions à votre plan de pension mais les réserves constituées continuent de s’accroître aux conditions (taux d’intérêt) de votre contrat d’assurance de groupe, précise l’expert. Ainsi, si vous avez bénéficié d’un rendement de 3,25% pour 2001 par exemple, vous conservez jusqu’à l’âge de 65 ans ce taux sur les versements effectués cette année-là.

Toutefois, il est possible que la couverture décès disparaisse, car dans certains plans de retraite elle ne vaut que tant vous êtes au service de l’employeur. La couverture garantit qu’en cas de décès, votre partenaire, vos enfants ou d’autres bénéficiaires désignés dans votre contrat perçoivent un capital.

Les conditions figurent dans le contrat car la couverture décès peut être calculée de deux manières : soit sur la base de votre salaire – par exemple deux fois votre salaire annuel – soit être égale aux réserves constituées.

Si cette couverture décès tombe lorsque vous changez d’employeur, cela signifie que les bénéficiaires désignés dans l’ancien contrat ne percevront rien si vous décédez avant l’âge de la pension, pas même les réserves constituées jusque-là. «

Que signifie...

RÉSERVES CONSTITUÉES ?

Le montant déjà accumulé auprès de votre employeur précédent.

PRESTATION ACQUISE ?

Le capital que vos réserves constituées rapporteront à la fin de votre contrat si vous les laissez dans le plan de pension de votre employeur précédent. Ce capital est calculé sur la base de votre carrière jusqu’à ce que vous quittiez votre emploi.

OPTION 2 VOUS RESTEZ AUPRÈS DE L’ANCIEN ASSUREUR ET OPTEZ POUR UNE COUVERTURE DÉCÈS

Ferdy Van der Borght : » On pourrait appeler cette option 1B. Car elle est quasiment identique à l’option 1 : vous conservez les garanties d’intérêt du passé mais vous choisissez de conserver une couverture décès. Celle-ci ne peut être supérieure au montant des réserves constituées. Vous disposez d’un délai de 12 mois après avoir quitté votre employeur pour signifier votre choix. Sachez aussi que vous en payerez le prix ! Car, comme vous ne versez plus de contributions dans le cadre de ce contrat, une partie des réserves sera utilisée pour financer la couverture décès. «

Exemple : imaginons qu’en restant chez votre employeur, votre capital à la pension atteigne 80.000€ mais vous le quittez avant l’âge de 65 ans et plus aucune contribution n’est payée. Le capital que vous avez déjà constitué continue à fructifier et se montera, au final, à 40.000 €. En choisissant l’option 2, vous acceptez que le capital versé à 65 ans en vie soit, par exemple, de 37.000 €. Les 3.000€ de différence étant affectés à la couverture décès au cas où vous décéderiez avant la date de votre retraite. » De nombreuses assurances de groupe récentes utilisent cette formule et vous n’avez donc plus le choix entre les options 1 et 2. »

OPTION 3 VOUS METTEZ VOS RÉSERVES DANS UNE STRUCTURE D’ACCUEIL

« Une structure d’accueil est une assurance qui gère les réserves des salariés qui ne sont plus en service, détaille Ferdy Van der Borght. Si vous décidez de passer dans la structure d’accueil de l’assureur de votre ancien employeur, vous sortez du plan de pension initial et perdez les garanties d’intérêt qui y étaient attachées. Vos réserves évoluent alors selon les nouvelles règles de la structure d’accueil. L’avantage est que, contrairement à l’option 2, vous pouvez demander une couverture décès supérieure aux réserves constituées. Et ce, sans avoir à passer d’examen médical. Une formule intéressante quand l’assurance de groupe de votre nouvel employeur ne prévoit pas de couverture décès satisfaisante. «

OPTION 4 VOUS TRANSFÉREZ VOS RÉSERVES VERS L’ORGANISME DE PENSION DU NOUVEL EMPLOYEUR

« Cette possibilité n’existe que si votre nouvel employeur vous propose également une assurance de groupe, souligne l’expert. Les réserves constituées chez l’ancien employeur seront également logées dans la structure d’accueil, celle de l’assureur de votre nouvel employeur. Il n’est donc pas possible de les incorporer dans le contrat de votre nouvel employeur et d’y bénéficier des rendements passés, plus intéressants. Vous perdez donc les garanties d’un intérêt plus élevé sur la partie déjà constituée auprès de votre employeur précédent « . Avant, l’option 4 était considérée comme un avantage dans la mesure où votre pension complémentaire complète était placée chez un seul employeur et qu’à 65 ans vous n’aviez plus à chercher où pouvaient être logés d’anciens contrats. Mais cet argument n’a plus de sens depuis la mise en place du site MyPension.

OPTION 5 VOUS TRANSFÉREZ VOS RÉSERVES DANS UNE COMPAGNIE D’ASSURANCE QUI DISTRIBUE SES BÉNÉFICES

« Dans ces institutions moins connues, il n’est pas toujours évident de savoir comment on calcule les bénéfices, s’il y en a, met en garde Ferdy Van der Borght. En outre, les désavantages sont les mêmes que dans l’option 4 : vos réserves se retrouvent dans une structure d’accueil. On peut considérer que cette cinquième option est au moins équivalente à l’option 4 mais aussi à l’option 3. Car ici aussi, vous pouvez demander une couverture décès supérieure aux réserves constituées. «

QUAND CHOISIR QUELLE OPTION?

« Cela dépend en grande partie de votre situation. Pour certains, la couverture décès au bénéfice du partenaire ou des enfants est importante. Si vous avez besoin d’une couverture décès élevée et que vous ne l’obtenez pas auprès de votre nouvel employeur, choisissez l’option 3. Pour le reste, si le rendement moyen offert par l’assureur est de 2% environ (généralement le cas si vous êtes affilié depuis 2010 ou avant), choisissez les options 1 ou 2. Car avec les autres options, vous n’obtiendrez certainement pas le même rendement. «