Le fisc aime les tantes à l’héritage

Comment faire pour léguer ses avoirs à son neveu ou sa nièce préféré(e) ?

Contenu :

– Un testament ?

– Une donation ?

– Une vente + une donation ?

– D’autres alternatives ?

– La meilleure solution

Tante Hélène a 82 ans. Sa seule famille proche sont sa soeur cadette Louise, 73 printemps, et son neveu Vincent, un sympathique quinqua, fils de Louise.

Hélène – qui s’est toujours montrée économe – dispose aujourd’hui d’un patrimoine mobilier composé d’argent, de bons de caisse et de quelques actions prudentes de » bonne mère de famille ». Elle possède sa propre maison ainsi qu’un immeuble de rapport (un petit immeuble dont elle loue les trois appartements).

Tante Hélène, l’esprit toujours vif même si les jambes fatiguent un peu, a déjà beaucoup réfléchi à ce qu’elle veut faire de ses biens et en est arrivée à la conclusion suivante. Elle s’occupera elle-même du sort de ses avoirs mobiliers et ne veut pas, pour le moment, intégrer sa propre maison dans une planification successorale : elle veut se réserver le capital qu’elle représente pour le jour où elle devrait être admise dans une maison de soins ou de repos. Mais elle veut prendre des dispositions concernant l’immeuble de rapport que nous estimerons, par hypothèse, à 250.000 ?.

Un testament ?

Tante Hélène sait que, si elle ne fait rien, l’immeuble reviendra à sa soeur Louise, tout comme ses autres avoirs. Ce qui ne lui semble pas une bonne idée. Tout d’abord, parce que Louise dispose elle-même de revenus plus que confortables. Mais aussi en raison de l’âge de Louise. Si elle hérite, elle devra payer des droits de succession au tarif élevé qui s’applique entre soeurs. Et à son décès, c’est son fils qui devra à nouveau payer des droits de succession. Le risque est donc grand de devoir acquitter deux fois des droits de succession à plus ou moins court terme. Tante Hélène a donc rédigé un testament par lequel elle lègue l’immeuble à appartements à son neveu Vincent. Quels droits de succession devra-t-il payer ?

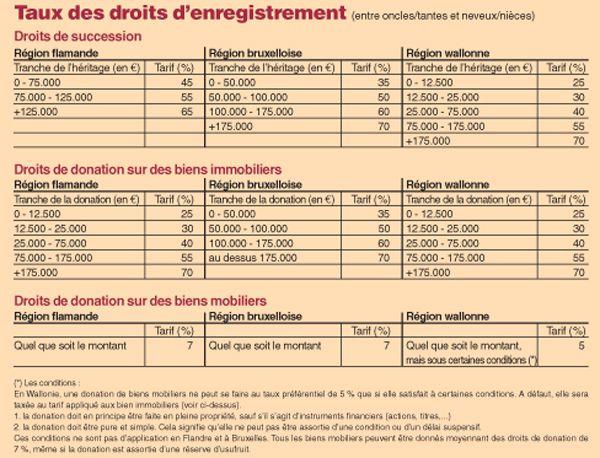

Nous effectuons le calcul en supposant que tante Hélène habite en Wallonie (pour les autres Régions : voir tableau ci-dessous) :

- sur la première tranche de 12.500 ? : 25 %, soit 3.125 ?

- sur les 12.500 ? suivants : 30 %, soit 3.750 ?

- sur les 50.000 ? suivants : 40 %, soit 20.000 ?

- sur les 100.000 ? suivants : 55 %, soit 55.000 ?

- sur les 75.000 ? restants : 70 %, soit 52.500 ?

Ce qui donne une ardoise fiscale de 134.375 ? ! Autrement dit, Vincent devra probablement vendre l’immeuble et puiser dans le prix de vente obtenu le montant nécessaire pour acquitter les droits de succession.

Une donation ?

Tante Hélène et Vincent envisagent de suivre une autre piste : tante Hélène donnera son immeuble à Vincent. Ils demandent au notaire combien cela coûterait. Contrairement aux droits de donation sur les biens mobiliers qui bénéficient de taux préférentiels (voir tableau), les droits de donation sur des biens immobiliers restent élevés. Une telle donation faite entre tante (Hélène) et neveu (Vincent) coûterait :

- sur la 1ère tranche de 12.500 ? : 25 % ou 3.125 ?

- sur la tranche suivante de 12.500 ? : 30 % ou 3.750 ?

- sur la tranche suivante de 50.000 ? : 40 % ou 20.000 ?

- sur la tranche suivante de 100.000 ? : 55 % ou 55.000 ?

- sur le solde de 75.000 ? : 70 % ou 52.000 ? .

Au total, Vincent paiera donc, en Wallonie, 134.375 ? de droits de donation, soit plus de la moitié de la valeur de l’immeuble à appartements.

Bon à savoir Que la donation soit faite avec réserve d’usufruit (supposons que tante Hélène souhaite continuer à récolter les loyers de son immeuble) ne change rien au calcul fiscal : les droits de donation restent calculés sur la valeur totale de l’immeuble et pas seulement sur celle de la nue-propriété. Petite consolation : lorsque l’usufruit s’éteindra, le nu-propriétaire deviendra plein propriétaire sans plus devoir payer de droits de succession.

Une vente + une donation ?

Profondément déçus, Tante Hélène et son neveu quittent le bureau notarial. Vincent n’a aucune envie de débourser 134.375 ? pour faire entrer l’immeuble à appartements de sa tante dans son patrimoine! En dernier recours, Hélène s’en va consulter Jacques, son voisin et homme de ressources. Il lui soumet la solution suivante : Hélène vend l’immeuble à Vincent pour 250.000 ? (droits d’enregistrement sur une vente immobilière en Wallonie : 12,5 % de 250.000 ? = 31.250 euro) et immédiatement après, reverse le prix de vente à Vincent (droits de donation sur un bien mobilier en Wallonie entre tante et neveu : 5 % de 250.000 ? = 12.500 ?).

Cette solution entraîne une note fiscale de 43.750 ?. C’est encore beaucoup, mais déjà nettement moins que dans le cas d’une donation immobilière. » Comment le notaire n’y a-t-il pas pensé ? », se demandent tante Hélène et Vincent qui retournent le voir pour lui soumettre les calculs du voisin Jacques.

D’autres alternatives ?

Hélas, trois fois hélas, le notaire va une fois encore les décevoir : en adoptant la proposition de Jacques, Hélène et Vincent s’aventurent sur une pente fiscale dangereuse ! En réalité, ils veulent déguiser une donation immobilière en vente. Le risque est fort grand que le fisc – attiré par le fait que le prix de vente a été immédiatement restitué à l’acheteur – n’allègue que l’objet de la donation n’était pas une somme d’argent mais bien l’immeuble lui-même. Avec, à la clé, les 134.375 ? de droits de donation qui réapparaissent, mais assortis d’une belle amende fiscale pour dissimulation ! Le notaire ne peut donc que déconseiller cette solution car elle est beaucoup trop risquée.

Aiguillonné par les talents inventifs de Jacques, le notaire énumère alors une série d’autres scénarios possibles, avec les avantages et leurs inconvénients.

- Tante Hélène pourrait créer une société patrimoniale (SA) qui abriterait l’immeuble à appartements. Puis elle pourrait donner les actions (toujours mobilières) à Vincent. Ce n’est pas une mauvaise idée, mais quel coût représente-t-elle ? Comme il s’agit d’habitat, l’apport dans la société sera taxé au tarif des droits d’enregistrement sur les transactions immobilières (soit 10 % en Flandre et 12,5 % ailleurs dans le pays). Ensuite, la donation sera, elle, taxée à 5 % en Wallonie ou 7 % à Bruxelles et en Flandre. Au total, cette solution a un coût à peu près équivalent au scénario proposé par Jacques, mais elle est plus sûre. Signalons cependant que, dans le pire des cas, le fisc pourrait, ici aussi, émettre des réserves. Il lui est déjà arrivé en effet de défendre l’idée que celui/celle qui apporte un bien immobilier dans une société et fait don peu après des actions de cette société avait pour but réel de donner le bien immobilier. Il faut donc rester prudent.

- Une autre solution encore : dresser un acte de base qui diviserait juridiquement l’immeuble en trois appartements séparés. Ensuite, tante Hélène ferait une donation immobilière tous les trois ans d’un des appartements. La base imposable par donation serait moins élevée qu’en donnant tout l’immeuble en une seule fois et les droits de donation diminueraient d’autant. Ce serait effectivement une bonne solution si ce n’est que tante Hélène a déjà atteint l’âge respectable de 82 printemps. A supposer qu’elle donne aujourd’hui le premier des appartements, il faudra encore compter six ans avant qu’elle ne puisse effectuer les deux autres donations.

- Que penser d’une vente à prix d’ami ? Tante Hélène pourrait envisager de vendre l’immeuble à son neveu pour la moitié de sa valeur, soit 125.000 ?. Cela ne pose en soi pas de problème. Vincent n’obtient pas l’immeuble via une donation (ce qui était le but) et réalise la belle économie de 125.000 ?. Et quelques années après la vente (et non immédiatement après comme le proposait le voisin Jacques), rien n’empêche tante Hélène de faire donation à Vincent des 125.000 ? qui seront taxés à 5 ou 7 % selon la Région. Le fisc ne risque-t-il pas d’estimer que cette vente est en réalité une donation, compte tenu du prix avantageux auquel se fait la transaction ? En principe, non. Des ventes à prix » sacrifiés » pour des parents ou des amis sont parfaitement possibles et le fisc ne les requalifiera normalement pas en donations. Par contre, il calculera les droits d’enregistrement sur la valeur réelle de l’immeuble : 10 % en Flandre et 12,5 % à Bruxelles et en Wallonie sur 250.000 ? = 25.000 ? ou 31.250 ?.

La meilleure solution

Aussi séduisantes que puissent paraître les solutions énoncées, nous sommes d’avis que la meilleure solution pour tante Hélène est de vendre tout simplement son immeuble à un tiers (et non à son neveu). Elle pourra ensuite donner à Vincent les 250.000 ? arrivés sur son compte et ce, au tarif des droits de donation dus sur des biens mobiliers : 7 % en Flandre et à Bruxelles, 5 % en Wallonie (entre tante et neveu).

Dans ce scénario, le fait que tante Hélène veuille donner immédiatement à son neveu le prix encaissé pour la vente de l’immeuble à un tiers ne pose aucun problème sur le plan fiscal. Le fisc ne peut y faire aucune objection.

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici